雀巢傾倒近400噸咖啡如奶農倒奶 去年業績不佳

2015-04-15 16:11:23 來源: 法治周末

資料圖

雀巢咖啡還能領跑多久

2015年2月,近400噸未過期的雀巢咖啡在廣東東莞被銷毀,市值近千萬。雀巢官方回應稱,此舉是為了保持產品新鮮度,銷毀庫存。

這次雀巢(中國)有限公司(以下簡稱雀巢中國[微博])傾倒速溶咖啡是自1992年建廠以來最大規模的銷毀行動。

食品飲料戰略定位專家徐雄俊認為:“雀巢咖啡傾倒同前段時間的奶農倒奶基本是一樣的情況,行業增速減緩,產能卻提前加大,形成供過於求的情況,為了維護市場價格隻能傾倒。”

雀巢對速溶咖啡過於樂觀

今年2月,雀巢集團發布2014年年報,其中顯示全球銷售額為916億元瑞郎,有機增長4.5%,創5年來新低。其中亞洲、大洋洲和非洲地區的有機增長為2.6%,實際內部增長為-0.3%。其中增長率最大的來自於雀巢的營養品和保健品係列,烹飪調料略顯疲軟。

雀巢首席財務官龔萬仁在2014年財報分析師會議上透露,除了絲滑拿鐵等在內的即飲咖啡係列獲得良好的業績表現之外,造成集團業績放緩的原因之一就是中國市場的影響。

英敏特研究分析師邱昊告訴法治周末記者,在中國,速溶咖啡從2009年起就已經出現了增速變緩的情況。

“雀巢對於市場的增長情況可能過於樂觀,生產計劃同銷售乏力的情況存在一定差距。”雲南省咖啡行業協會副秘書長胡路在接受記者采訪時說道,“雀巢已經告別了一家獨大的局麵,近幾年競爭的品牌層出不窮,目前國內就有上百家的速溶咖啡品牌。在速溶咖啡全球範圍內市場萎縮的大背景下,中國剛剛崛起的消費市場仍在提升。”

據英敏特行業研究報告顯示,過去5年,中國咖啡市場銷售額快速增長,從2009年55.54億元人民幣上升到2013年的103.43億元人民幣。過去5年的年均複合增長率為16.2%,咖啡是中國非酒精飲料市場中增長最快的品類之一。

另有統計數據顯示,2012年中國咖啡消費市場規模僅為700億元,到2017年這個數字有望翻番,突破1500億元。

當然,雀巢速溶咖啡的行業龍頭地位並沒有被撼動,據邱昊介紹,雀巢速溶咖啡2013年的市場銷售份額從2012年的71.2%下降至70.8%。而這一部分減少的份額被眾多品牌瓜分,其中增長最多的是億滋國際的麥斯威爾。

但是在今年1月,為了不影響公司業績的整體增長,億滋國際宣布將要剝離旗下的速溶咖啡企業麥斯威爾。

實際上,雀巢咖啡的產品線涵蓋廣泛,速溶咖啡、即飲咖啡、現磨咖啡豆,咖啡膠囊、咖啡機。高中低端品牌全麵覆蓋。

英敏特行業研究報告顯示,目前中國速溶咖啡、現磨咖啡和即飲咖啡的市場份額分別為71.8%、10.1%和18.1%。盡管速溶咖啡將繼續主導中國的咖啡市場,但隨著現磨咖啡和即飲咖啡市場更為迅速地增長,預計這兩個細分市場將獲得更多的份額。

雀巢咖啡受到全麵圍攻

英敏特預計,截至2019年,速溶咖啡的份額將下降超過5個百分點至66%,而雀巢市場份額最大的領域就是速溶咖啡。

現在,雀巢的各個品牌都在經受著市場新興品牌的挑戰。其中之一,就是來自星巴克式的從餐飲渠道購買的現製咖啡。

英敏特行業分析報告顯示,2014年,中國咖啡店零售市場銷售額為50.7億元,預計在2019年會達到86.8億元。隨著多個國際連鎖咖啡店品牌進入中國市場,如1999年的星巴克和2007年的Costa,中國咖啡店市場快速發展。更早的市場進入者,比如上島咖啡和迪歐咖啡,則促使了在外飲用咖啡的文化在中國生根發芽。星巴克和Costa從2012年到2013年兩者門店數量分別增加了45%和29%。

“咖啡店的迅猛增長,勢必會對其他咖啡市場產生衝擊。”邱昊分析說。從另一個角度看,由於市場定位並不相同,胡路認為星巴克等咖啡店對雀巢咖啡的影響並不會很大。

然而,星巴克的野心不隻於此。3月19日,星巴克咖啡公司與康師傅控股有限公司宣布正式簽署合作協議,在中國大陸生產星巴克即飲飲品,並拓展本地市場分銷渠道。由星巴克負責提供產品原料、研發和創新以及品牌發展,而康師傅則負責在中國大陸生產、銷售星巴克的即飲飲料產品。

對此,業內普遍預計,星巴克未來和康師傅推出的即飲咖啡的售價將高於這個區間,也許突破了每瓶15元。

據媒體報道,一向對高端水不感冒的華潤怡寶,也在考慮梳理魔力維他命水和火咖咖啡兩個品類。

邱昊提出:“星巴克和華潤進入即飲咖啡市場,對雀巢即飲咖啡應當還是會有一定影響,尤其是星巴克的高端路線。不僅僅是咖啡市場,在很多食品和飲料領域,都能看到一個高端化的趨勢,消費者的消費水平提高,樂於花更多的錢享受更好的服務。所以高端產品正在逐漸蠶食中低端的消費市場。

“中國的消費者正在追求更高級、更多的口味。”邱昊分析說,“在目前的咖啡市場上,有28%的消費者屬於種類的追求者,他們總是樂於嚐試新的品種,會為新品或者進口產品支付溢價。雀巢可能仍是他們對於咖啡的首選,但他們卻不會一直盯住雀巢咖啡。”

並購業務拖後腿?

對於雀巢集團2014年的業績不佳,外界普遍認為是並購業務拖了後腿。

去年4月,雀巢公司的大中華區董事長兼總裁狄可為(Roland Decorvet)從雀巢離職,而他欽點的繼任者張國華來自狄可為所主導的並購業務中的公司之一,輝瑞公司的惠氏營養業務(以下簡稱“惠氏”)。

在狄可為任職的3年中,雀巢經曆了收購狂潮。2011年11月,狄可為上任不到1年,就先後收購了銀鷺與徐福記各60%股份。2012年4月,又以118億美元收購惠氏。狄可為曾公開表示銀鷺是他最看好的被收購公司。

2013年雀巢中國銷售額達到70億美元,其中1/3來自雀巢的品牌,2/3來自並購的公司。雖然在這一年,中國成為了雀巢集團的第二大市場,僅次於美國。但是2012年91.4%的銷售額增長率卻已降至27.6%,縮水至不到1/3。

此前,銀鷺食品集團2010年實現銷售收入53.53億元,同比增長52.54%。據媒體報道,銀鷺2013年實現銷售額同比增長15%。雖然在雀巢中國接手之後,銀鷺並沒有更加驚人的表現,卻在雀巢集團2013年年報中被特別提及,成為當年中國區業績的主要支撐者。同年,惠氏也成為當年“進步”最大的外資奶粉企業,銷售額升至全國第二位。

然而銀鷺後勁不足,僅在2014年就出現了銷售疲軟現象。雀巢集團首席財務官龔萬仁坦承,這是銀鷺“最困難的一年”。有分析人士稱,娃哈哈等強勢對手進入花生牛奶行業,同時核桃露等替代競品快速發展,擠壓了銀鷺的傳統市場。

“雀巢的投入為銀鷺鋪設了更廣的銷售渠道,卻沒有得到理想的增長情況。”食品戰略定位專家徐俊雄說道。

同期被收購的徐福記境況更糟,仍然位居國內糖果類等產品市場第三的徐福記,市場份額連年下降,銷售額下滑,甚至出現了徐福記“逐漸脫離主流消費,趨向邊緣化”的說法。

“揚長避短,定期修剪品牌是世界五百強跨國集團的一貫作風。”徐雄俊說到,品客薯片是寶潔公司1970年創設的品牌,也曾經是寶潔各品牌中“10億美元俱樂部”的成員之一,“在遭遇整個薯片產業銷量下滑之後,2011年寶潔就放棄了這個品牌。當投入大量的精力和資本卻沒有達到預期的增效時,集團可能就會放棄這個品牌。當然,銀鷺和徐福記目前還沒有達到這種情況。”

2014年6月,雀巢集團與可口可樂合資生產的雀巢冰爽茶,在經營13年後退出中國市場,而其市場占有率自2008年起逐年下滑,最終跌出主要檢測品牌名單。

對於雀巢集團接下來的發展,雀巢集團首席執行官保羅·薄凱表示:“盡管要在短期內達成業績,但我們仍以長期業務為重點,加強今後增長的基礎。我們預計2015年的情況將與2014年類似,我們的目標是實現約5%的有機增長,同時盈利空間、固定彙率下每股基本收益以及資本效率都得到改善。”

熱點推薦

-

專訪嬰兒水團體標準製定者:為何為嬰兒飲用水製定更高標準?

- 2022世界杯32强赛程表时间

- 2022世界杯预选赛

-

全球食品創新平台第五期已啟動,攜手共創安全、健康、綠色的未來

-

特醫食品不是藥,卻是臨床治療的關鍵支撐

-

雀巢品客維維等食品被檢出含轉基因成分 包裝無相關標識

-

從“美極”事件看雀巢危機

-

從“美極”事件看雀巢危機

-

翹楚鱗集、智慧激蕩| 2023 SIAL西雅展(上海)翌日精彩展望

-

SIAL世界食品產業峰會盛大開幕,以國際視野洞察行業未來

-

洽洽瓜子憑什麼能做大?

-

METTLER TOLEDO 升級金屬檢測係統,進一步提高自動化水平

-

2023全國預製菜風味與營養健康技術應用研討會在京召開

-

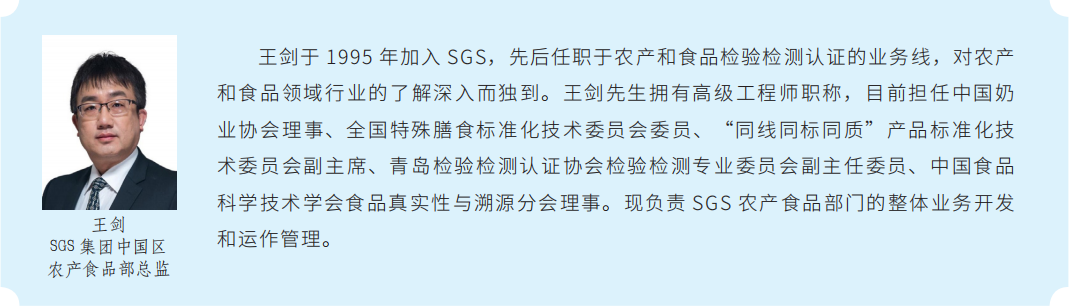

專訪SGS: 以“誠信”與“創新”為基石 夯實TIC行業“領頭羊”地位

-

首個標準建立!肥腸品類或將迎來大爆發

-

優勢互補、強強聯合,安捷倫與阿爾塔攜手打造創新合作實驗室

-

產品檢測如何幫助應對不斷上升的製造成本

-

最新消息:安捷倫與阿爾塔科技共建創新合作實驗室

-

新消費理念推動兒童零食品牌再升級

-

會展經濟全麵複蘇,2023上海食品加工包裝聯展打造產業強勁引擎

-

“桂青源”打造全國蛋品第一品牌 新品將亮相5月SIAL西雅展

-

第一屆中國僑都(江門)咖啡文化周活動成功舉辦

-

貝利優將在歐洲食品配料展上推出全新水平的植物基雞肉塊

-

幸福西餅新品戰略發布會盛大召開 百億自烤烘焙新藍海啟航

-

中糖烘焙糖精彩亮相全國糖酒會

-

金典超濾成2022世界互聯網大會烏鎮峰會官方指定牛奶

-

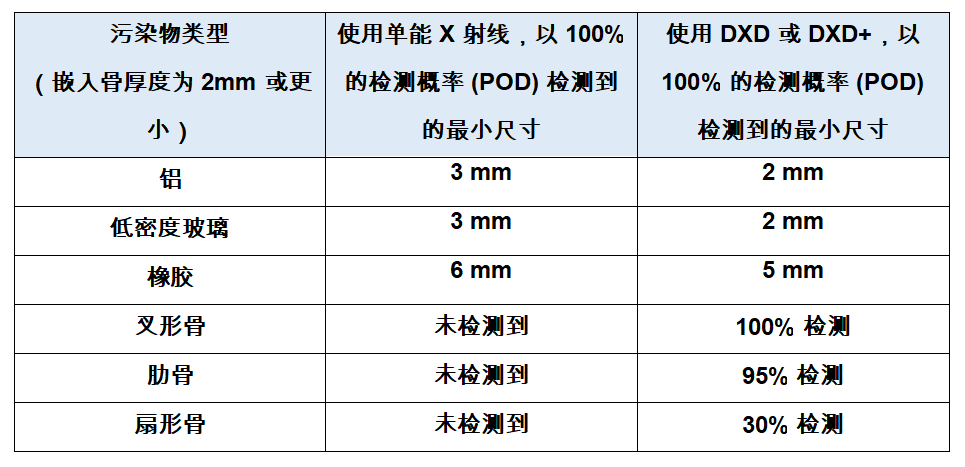

梅特勒托利多針對“難以發現”的汙染物推出高品質X射線檢測技術

-

恒天然推出健康營養解決方案品牌

-

選擇金屬檢測機技術?X 射線檢測技術?還是兩者都選擇?

-

閃耀亞洲快消品行業創新峰會!高金食品攜米飯說和川味預製菜解碼

-

公益暖心行再出發,新豐小吃榮獲“上羊市街社區愛心單位”稱號

-

一年開出22家會員店 “麥德龍速度”是怎樣煉成的

-

新場景帶動新消費 周黑鴨爆款產品凝聚超強品牌活力